안녕하세요!매년 연말이 다가오면 회사원 분들은 내년 초 이뤄지는 연말 조정에 맞추어 그동안의 지출 내역을 확인하는 과정이 필요합니다.요즘은 예전처럼 함부로 소비를 많이 했다고 해서 공제가 많는 것은 아니므로, 공제 가능한 항목이 무엇인지를 확인하고 각 항목에 맞추어 소비를 분산시키는 것이 중요합니다.이번의 포스팅에서는 4대 보험을 포함한 근로자가 가입한 보험료 연말 정산 공제 범위가 어떻게 되고 공제 금액이 얼마까지 가능한지를 살펴보기로 합니다.

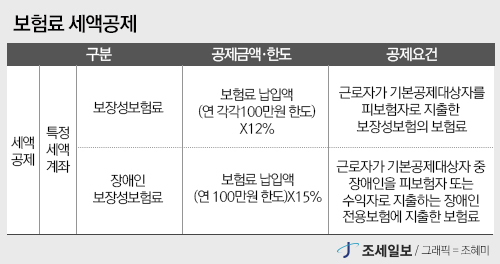

-보험료 연말 정산 공제 범위-연말 정산 때에 개인이 가입한 보험료 세액 공제가 가능합니다.이때 주의할 점은 보장성 보험은 공제 가능하지만, 저축성 보험은 공제할 수 없습니다.만기시에 환급되는 금액이 원리금을 초과하는 경우는 저축성 보험으로 분류되기 때문에 이에 주의하세요.보장성 보험의 종류에는 실제 손해 보험, 상해 암 보험, 질병 보험, 치과 보험, 화재 보험, 자동차 보험, 주택 임대차 보증금 반환 보증 보험 등이 있습니다.세액 공제율은 12%입니다.100만원 한도입니다.

또 보험료 연말정산 공제는 근로자 본인이나 기본공제 대상자가 피보험자인 보험에만 적용되고 있습니다. 기본공제 대상자는 근로자의 부양가족을 의미합니다. 배우자, 직계존비속, 형제자매 중 연소득금액이 100만원 이하이면서 연령대 자격을 충족해야 합니다. 참고로 1인당 공제한도는 100만원이므로 12%를 적용하면 12만원까지 공제받을 수 있습니다.

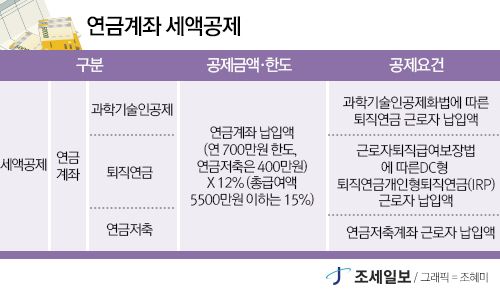

– 연금저축보험료 연말정산-추가적으로 연금저축보험도 세액공제가 가능합니다. 근로소득만 있는 경우 총급여액이 400만원 이하인 경우 최대 5500만원 한도에서 16.5%만큼 세액공제를 받을 수 있습니다. 게다가 50세 이상의 경우 최대 한도가 200만원 추가 공제가 가능하게 되어 있습니다.

– 연금저축보험료 연말정산-추가적으로 연금저축보험도 세액공제가 가능합니다. 근로소득만 있는 경우 총급여액이 400만원 이하인 경우 최대 5500만원 한도에서 16.5%만큼 세액공제를 받을 수 있습니다. 게다가 50세 이상의 경우 최대 한도가 200만원 추가 공제가 가능하게 되어 있습니다.

– 연금저축보험료 연말정산-추가적으로 연금저축보험도 세액공제가 가능합니다. 근로소득만 있는 경우 총급여액이 400만원 이하인 경우 최대 5500만원 한도에서 16.5%만큼 세액공제를 받을 수 있습니다. 게다가 50세 이상의 경우 최대 한도가 200만원 추가 공제가 가능하게 되어 있습니다.